Thuế suất VAT trên Việt Nam: cách tính và áp dụng cho doanh nghiệp

Thuế giá trị gia tăng (VAT) là trong số những loại thuế quan trọng nhất so với các doanh nghiệp lớn tại Việt Nam. Việc làm rõ về thuế suất VAT, phương pháp tính và áp dụng cho doanh nghiệp không chỉ giúp tuân thủ điều khoản mà còn hỗ trợ trong câu hỏi tối ưu hóa túi tiền và tác dụng kinh doanh. Nội dung bài viết này sẽ cung cấp một cái nhìn cụ thể về thuế suất VAT tại Việt Nam, phương pháp tính thuế VAT, và các quy định liên quan mà doanh nghiệp nên nắm bắt.

Bạn đang xem: Dịch vụ đào tạo thuế suất bao nhiêu

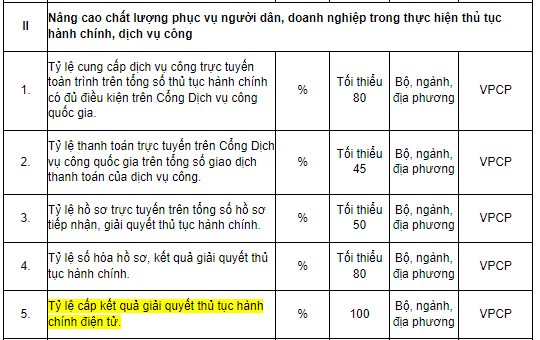

Thuế suất VAT tại vn và những loại thuế suất hiện hành

Thuế suất VAT tại việt nam được pháp luật bởi lý lẽ Thuế giá trị tăng thêm và các văn phiên bản hướng dẫn thi hành. Hiện tại nay, nước ta áp dụng tía mức thuế suất VAT chính, bao hàm thuế suất 0%, 5%, và 10%. Những doanh nghiệp đề nghị phải xác minh đúng thuế suất vận dụng cho mặt hàng hóa, dịch vụ của chính mình để bảo đảm việc khai báo cùng nộp thuế đúng quy định.

- Thuế suất 0%: Áp dụng cho các hàng hóa, dịch vụ xuất khẩu, bao gồm hàng hóa, thương mại dịch vụ xuất khẩu thẳng hoặc con gián tiếp qua các tổ chức trung gian.

- Thuế suất 5%: Áp dụng cho các hàng hóa, dịch vụ cần thiết như lương thực, thực phẩm, thuốc trị bệnh, sách giáo khoa, thương mại & dịch vụ giáo dục, y tế công cộng.

- Thuế suất 10%: Là thuế suất chung áp dụng cho phần đông các mặt hàng hóa, dịch vụ thương mại không thuộc những trường vừa lòng được miễn sút thuế.

Cách tính thuế vat cho doanh nghiệp

Cách tính vat khá đơn giản nhưng yêu ước doanh nghiệp nên tuân thủ đúng chuẩn các dụng cụ về thuế suất và cách thức tính. Có hai phương pháp tính hóa đơn đỏ vat cơ phiên bản mà những doanh nghiệp hay sử dụng:

Phương pháp khấu trừ thuế VAT

Đây là cách thức tính hóa đơn đỏ vat phổ biến đổi nhất cho những doanh nghiệp. Phương pháp khấu trừ giúp doanh nghiệp lớn chỉ bắt buộc nộp thuế bên trên phần giá trị ngày càng tăng của hàng hóa hoặc thương mại dịch vụ trong quy trình sản xuất, khiếp doanh. Cách tính như sau:

- Thuế VAT buộc phải nộp = thuế hóa đơn đỏ đầu ra - vat đầu vào.

- Thuế VAT áp sạc ra là số thuế nhưng mà doanh nghiệp chiếm được từ quý khách khi bán sản phẩm hóa, dịch vụ.

- Thuế VAT đầu vào là số thuế nhưng mà doanh nghiệp đang trả khi mua nguyên đồ gia dụng liệu, hàng hóa, dịch vụ thương mại để giao hàng cho vận động sản xuất, kinh doanh.

Phương pháp trực tiếp bên trên doanh thu

Phương pháp này áp dụng cho các doanh nghiệp có doanh thu dưới 1 tỷ đồng/năm. Vat sẽ được xem trực tiếp bên trên doanh thu bán sản phẩm của doanh nghiệp theo một tỷ lệ nhất định, không nhất thiết phải khấu trừ thuế đầu vào. Phần trăm thuế này thường xê dịch từ 1% mang đến 5%, tùy thuộc vào loại hình doanh nghiệp và ngành nghề gớm doanh.

Quy định về vấn đề kê khai và nộp thuế VAT

Các doanh nghiệp lớn phải tiến hành việc kê khai thuế hóa đơn đỏ hàng mon hoặc sản phẩm quý tùy thuộc theo quy mô cùng mức doanh thu. Kê khai hóa đơn đỏ vat là bước đặc trưng giúp doanh nghiệp tính toán đúng đắn số thuế rất cần được nộp cho Nhà nước. Những quy định về kê khai hóa đơn đỏ vat bao gồm:

- Doanh nghiệp nên nộp tờ khai thuế hóa đơn đỏ trước ngày trăng tròn của tháng tiếp theo sau trong quý hoặc tháng mà lại doanh nghiệp phạt sinh nhiệm vụ thuế.

Xem thêm: Lốp xe tải 8.25-16 Maxxis, Giới thiệu, Đặc điểm, Giá bán và Mua ở đâu?

- Doanh nghiệp nên lập report tài thiết yếu đúng hạn với nộp những khoản thuế cho cơ thuế quan địa phương khu vực doanh nghiệp đăng ký.

- Doanh nghiệp buộc phải lưu giữ hội chứng từ liên quan đến thuế hóa đơn đỏ như hóa đơn, chứng từ giao dịch để ship hàng công tác soát sổ của ban ngành thuế.

Những chú ý quan trọng khi vận dụng thuế suất VAT mang lại doanh nghiệp

Việc áp dụng thuế suất VAT cho doanh nghiệp không chỉ dựa trên những quy định về thuế nhưng còn tương quan đến những yếu tố khác ví như ngành nghề, loại hình sản phẩm, thương mại dịch vụ và nấc độ cải cách và phát triển của doanh nghiệp. Dưới đây là một số lưu ý quan trọng nhưng mà doanh nghiệp cần thâu tóm khi vận dụng thuế VAT:

- Xác định đúng thuế suất áp dụng: doanh nghiệp lớn cần khẳng định rõ một số loại hàng hóa, dịch vụ của bản thân mình thuộc đối tượng nào để áp dụng đúng thuế suất.

- Chính xác trong câu hỏi khai báo thuế: công ty cần để ý trong việc kê khai và đo lường số vat phải nộp, tránh sai sót rất có thể dẫn đến việc bị phát thuế.

- Quản lý hóa 1-1 chặt chẽ: Hóa đối kháng VAT yêu cầu được lưu trữ và làm chủ một cách cẩn trọng để dễ ợt kiểm tra khi bao gồm yêu cầu từ cơ sở thuế.

- Đối với doanh nghiệp lớn xuất khẩu: những doanh nghiệp xuất khẩu có thể áp dụng thuế suất 0% so với hàng hóa, thương mại & dịch vụ xuất khẩu, tuy nhiên phải có tương đối đầy đủ chứng từ chứng minh là hàng hóa được xuất khẩu ra nước ngoài.

Các biến hóa mới về thuế suất VAT trong phương pháp thuế mới

Gần đây, các cơ quan chức năng của nước ta đã phát hành một số sửa đổi, bổ sung cập nhật liên quan đến thuế suất VAT nhằm cải thiện môi trường sale và đảm bảo sự vô tư trong việc thu thuế. 1 trong những những thay đổi đáng chăm chú là việc điều chỉnh thuế suất so với một số ngành nghề, như ngành thực phẩm, dịch vụ phượt và giáo dục. Những thay đổi này giúp những doanh nghiệp rất có thể giảm giảm gánh nặng trĩu thuế và tập trung vào trở nên tân tiến kinh doanh.

Những lợi ích của việc làm rõ thuế suất VAT so với doanh nghiệp

Việc hiểu rõ về thuế suất VAT mang đến nhiều công dụng cho doanh nghiệp. Đầu tiên, việc vận dụng đúng thuế suất giúp công ty tránh được các khoản phạt ko đáng tất cả khi bị cơ sở thuế kiểm tra. Trang bị hai, việc áp dụng đúng thuế suất còn làm doanh nghiệp về tối ưu hóa chi phí đầu vào và đầu ra, từ đó cải thiện lợi nhuận. Cuối cùng, việc tuân hành quy định về thuế góp doanh nghiệp duy trì uy tín cùng hình hình ảnh trong mắt các đối tác và khách hàng hàng.

Với những kỹ năng và kiến thức cơ phiên bản và chi tiết về thuế suất VAT, doanh nghiệp có thể tự tin hơn trong việc áp dụng những quy định về thuế, đồng thời nâng cao khả năng cai quản tài chính và kế toán của mình.